Mercado de açúcar: CENÁRIO CONSTRUTIVO ADIANTE

O mercado futuro de açúcar em NY teve uma excelente semana com os preços subindo em média seis dólares por tonelada para os dois vencimentos remanescentes da safra 2015/2016 e 4,50 e 3,80 dólares por tonelada respectivamente para as duas safras seguintes. Mais importante do que a subida de preço do açúcar em NY é que os valores atingiram quase 1.000 reais por tonelada (NY a 11.27 centavos de dólar por libra-peso e o real a 3.8480). Isso não ocorria havia três anos, mais precisamente em 9/10/2012 quando NY e dólar estavam em 21.47 e 2.0364, respectivamente.

A curva ascendente do dólar, seguindo a correnteza da desgastada situação política do Brasil, propicia às usinas excelente fixação de preços tanto para a safra 2016/2017 quanto para a safra seguinte. É hora de aproveitar as oportunidades. Acredito que a melhor estratégia do momento seja a de travar o câmbio ao longo da curva (via NDF) e comprar uma put de açúcar num preço de exercício compatível ao valor orçado pela usina ou ao custo de produção mais encargos financeiros. Se NY subir, abandona-se a put comprada e a empresa pode acompanhar um eventual fluxo de alta que o mercado tiver. Os dólares travados, no entanto, estão limitados ao valor nocional do preço de exercício da put e precisam ser ajustados.

Nos fundamentos, China e Tailândia com safra menor que o esperado e o Centro-Sul com as fixações praticamente terminadas para outubro/2015, contribuíram para o estreitamento do spread outubro 2015/março 2016 para 94 pontos (esse mesmo que negociou a 160 pontos). Os fundos reduziram a posição vendida para apenas 60.000 lotes. A redução de quase 30.000 lotes (de terça a terça) com o mercado reagindo apenas 70 pontos dá uma ideia da magnitude de fixação que estava aguardando melhores preços e serviram de contraponto à recompra dos fundos. Pode ser que o mercado interprete esse pequeno movimento no preço vis-à-vis a enorme redução na posição dos fundos como baixista.

É muito difícil analisar o mercado no curtíssimo prazo, uma vez que fatores exógenos entram na equação e podem distorcer a realidade. No longo prazo, no entanto, quando podemos traçar cenários realistas e elaborar sobre os efeitos que eles terão na oferta e demanda e, por conseguinte, nos preços, tem-se mais segurança na tomada de decisão. E é parte desse cenário que se delineia que gostaria de dividir com vocês.

O crescimento no consumo de combustíveis no Brasil nos últimos dez anos tem ocorrido de maneira robusta. A taxa composta anual de crescimento é de 7.8%, ou seja, o consumo de combustíveis no país dobra a cada 9 anos. Existe uma correlação com o crescimento do PIB, que em verdade potencializa o crescimento do consumo, mas não é 100% dependente dele. Não é porque a previsão de queda do PIB é de 2.3% esse ano que o consumo vai cair também. Em verdade, a queda do PIB afeta a venda de automóveis, evidentemente vamos vender menos, mas vamos continuar crescendo em termos de frota. E cada novo veículo nas ruas é um ser energívoro que consume perto de 1.400 litros de combustível por ano.

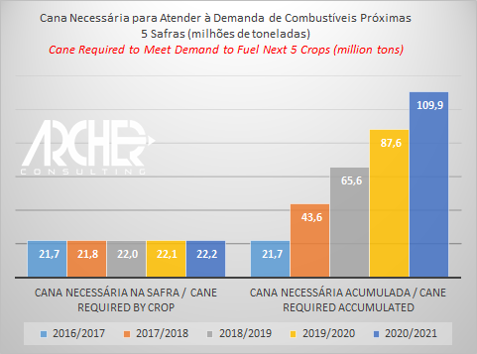

A frota de veículos leves vai continuar crescendo. Em menor intensidade, mas crescendo. Em cinco anos, o mercado de combustível vai passar do s atuais 58.9 bilhões de litros (segundo o último dado publicado pela ANP) para 76.2 bilhões de litros em 2020/2021. Ou seja, se esse aumento de consumo tiver que ser suprido na mesma proporção de hoje, seria necessário um acréscimo na produção de cana para a safra 2020/2021 de nada menos que 110 milhões de toneladas de cana.

Além disso, o mercado de açúcar, tanto internamente quanto lá fora, também cresce. Ainda que sejamos extremamente conservadores no crescimento do consumo mundial, que a maioria das tradings coloca como 2.1% ao ano, mas que a Archer estabeleceu em 1.76% ao ano, necessitaríamos de adicionais 60 milhões de toneladas de cana, sem ganhar um centésimo da fatia de mercado que o Brasil hoje detém.

Resumo da ópera: em 2020/2021 vamos precisar de 170 milhões de toneladas de cana adicionais ao que produzimos hoje. Isto é, mesmo usando a capacidade ociosa que o atual parque industrial possui, precisamos no mínimo construir 30 usinas com capacidade de moagem de 5 milhões de toneladas de cana. Vai ser difícil convencer investidores a colocarem seu dinheiro num empreendimento dessa magnitude e com a falta de transparência que esse governo inábil trata o assunto energia no pais.

Ah, dirão alguns, a Europa vem com tudo em 2017 inundando o mercado internacional com açúcar. O fato é que nós não temos hoje nenhum vislumbre de que o Brasil vai conseguir alcançar essa produção necessária para atender apenas às condições normais de mercado.

Ah, dirão alguns, a Europa vem com tudo em 2017 inundando o mercado internacional com açúcar. O fato é que nós não temos hoje nenhum vislumbre de que o Brasil vai conseguir alcançar essa produção necessária para atender apenas às condições normais de mercado.

A solução dessa equação terá que vir basicamente da combinação de alguns desses fatores: a) redução da demanda por combustível via preço; b) importação de mais gasolina; c) importação de etanol de milho. Tivéssemos um governo com um mínimo de competência e desenvoltura para fazer simples sinapses, já seria metade do caminho para a solução. No entanto, temos uma presidente disléxica que não consegue pensar e falar ao mesmo tempo sem provocar vergonha alheia para quem assiste aos seus discursos desconexos e não faça parte da plateia amestrada. Bastaria introduzir uma política de transparência na formação de preços dos combustíveis que permitisse ao mercado se antecipar e se proteger, da mesma forma como o setor tem habilidade de sobra para pensar em travar o preço de açúcar para as próximas duas safras. Apesar dessas agruras, o cenário adiante é demasiadamente construtivo para o preço do açúcar em NY.

Marcos Masagão, analista da Future Analysis Consultoria (www.futureanalysis.com.br) faz um interessante trabalho cobrindo vários ativos financeiros e commodities, entre elas o açúcar. Marcos informa que o preço médio das posições vendidas por parte dos fundos contra o vencimento outubro/2015 está em 14.09 centavos de dólar por libra-peso, ou seja, seria aproximadamente perto desse nível que os fundos começariam a agir, isto é, recomprariam suas posições vendidas. Estamos muito longe disso ainda. No entanto, segundo o analista, o grande ponto de resistência por parte dos fundos é no nível de 11.63 centavos de dólar por libra-peso, que o mercado testou nesta sexta-feira e não conseguiu ultrapassar. Esperam-se dias de perder o fôlego daqui até a expiração do contrat o futuro de açúcar de outubro, dia 30 de setembro. Interessante que, baseado no fechamento da sexta-feira, de 11.27 centavos de dólar por libra-peso e considerando que os fundos estão vendidos a descoberto uns 60.000 lotes, se o ponto médio de venda deles foi 14.09 centavos de dólar por libra-peso, existe aí um lucro ainda não realizado de quase 200 milhões de dólares.

Segunda-feira é feriado nos EUA (Dia do Trabalho) e no Brasil (Dia da Independência).

Tenham todos um ótimo final de semana e um merecido descanso prolongado.

Arnaldo Luiz Corrêa

0 comentário

Safra de cana do centro-sul deve atingir entre 605 mi e 618 mi t em 2025/26, diz Orplana

Açúcar NY sobe mais de 2% nesta 3ª feira (01) e volta a fechar acima dos 19 cents/lbp

Mercado do açúcar inicia terça-feira em alta e mantém equilíbrio próximo a 19 cents por libra-peso

Açúcar/Cepea: Preços encerram a safra 2024/25 em baixa

Etanol/Cepea: Hidratado se valoriza 9,3% na safra 24/25

Cana Summit acontece nesta quarta e quinta-feira, em Brasília